悉尼房价崩溃之后,会发生甚么事? | 首次购房者激增 妈妈爸爸银行提供160亿澳元

行业聚焦

悉尼房价崩溃之后,会发生甚么事?

导引

专业经济作家Robert Gottliebsen在《澳洲人报》撰文,谈到目前悉尼市场的一些情况。在悉尼的许多地区,住公寓的人数已经下降了20%~25%,而公寓的土地价值也减少了1/3左右。

Robert和一位潜在的公寓买家一起吃饭,谈到这一下降的程度,以及可能造成的影响。

这位潜在买家和他怀孕的伴侣正准备买一个约130万元的公寓,并将承担一百多万元的债务。

Robert告诉他,类似的公寓在墨尔本价格便宜很多,所以他们决定在悉尼租房。Robert又告诉他,130万元的公寓现在只能卖到100万元左右的价格。买家的第一反应是震惊,如果他真的买了这个130万元的公寓,那么他现在就会有负资产。

他坚决不要现在进入市场,因为公寓很可能会继续下跌,而且肯定不会上涨。即使价格已降低到100万元,但是要付80万的贷款,债务仍然非常沉重,尤其是在这个前所未有的艰难环境中。

Robert指出,悉尼公寓下跌严重,墨尔本内城区也陷入困境,布里斯本已下降25%以上,因此澳洲央行不会在此时提高利率。

目前悉尼的公寓建筑面积降低了至少50%,墨尔本更是大幅下降,连带而来的是重大的失业和首府城市的经济活动放缓。监管机构很少亲自体验当住房下降20%时,会发生甚么事,也无法体会负资产给老百姓带来的痛苦。

在澳大利亚,住房价格上涨将影响薪资停滞(服务业除外),以及能源价格的上涨。一旦价格反转,老百姓将全面审视自由支配用度的优先事项。

悉尼公寓市场20%~25%的下跌幅度,应该不会再出现,但许多地区的拍卖清仓率将保持低位或回落。

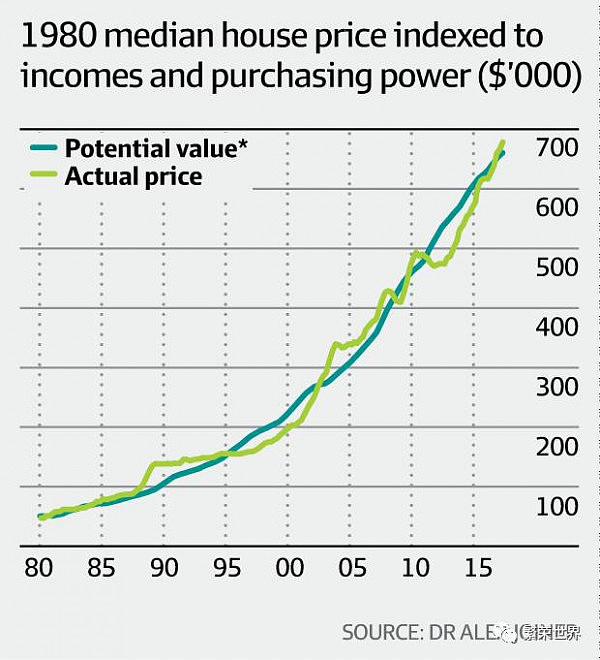

图:1980年房价中位数对比收入和购买力指数图来源:DR ALEXJOINER

1987年股市崩盘后,房地产也跟着崩盘,昂贵的物业遭受了最严重的损失,而且这种模式可能会再次出现。1990年银行遭受重大损失。目前有许多经纪人相信,2017-18 银行不会遭受同样的命运,但也不会毫发无伤的躲过。

许多开发商将会绝望地将空置土地扔到市场上,表明他们有很大的债务问题。当悉尼公寓建筑量下跌50%,投资者(或住宅买家)将因为失业而去借贷,银行的问题就会增多。

我们将会看到建筑制造商和其他一些面临巨大能源成本上涨的制造商,将面临着非常艰难的时期。

如果建筑量持续下降,就会种下长期住房短缺的因素。

行业观察

首次购房者激增 妈妈爸爸银行提供160亿元

《澳洲金融评论》报导,根据最新贷款数据,在全国昂贵的住房市场中,首次购房者正在激增,而父母(或家庭)正在成为全澳最大的贷款机构之一。

据Mortgage Choice的贷款数据显示,父母或家属对子女或亲属提供的抵押贷款资金数量很大,使悉尼的首次购房者增加了五倍,全国范围内12个月来增幅超过50%。

「妈妈爸爸银行」,是用来描述父母协助子女或亲属购房的术语,根据Digital Finance Analytics(DFA)财务分析公司估计,目前已提供的贷款金额约160亿澳元,已是全澳第11大贷款机构,比AMP银行、汇丰银行(澳大利亚)和大多数社区银行更大。

DFA的负责人Martin North表示这是令人惊讶的。 “妈妈和爸爸银行成为首次购房者在昂贵的房地产市场中置产的关键因素,并且在快速增长。

大规模不受监管的父母融资,可能会增加监管机构对于买家脆弱程度的担忧,即大幅调整或个人情况的变化。

它还掩盖了债务总额。Martin North表示,这可能会给年长的业主带来压力,这可能是他们养老储蓄的一部分。

悉尼首次购房者总数从2.5%跃升至12%,,在昆士兰从18%上升到超过23%,在维州仅超过1%,达到13.5%。

这是买方市场

DFA的首席执行官John Flavell说:“这是一个买方市场,因为利率继续徘徊在创纪录的低位,而银行则渴望更多的业务。”

大部分买家都在悉尼和墨尔本,他们的州政府都在为新买家提供慷慨的激励措施,这些政府严重依赖房产销售的印花税来平衡预算。

大型贷款机构为配合春季的购买活动,为新买家提供较优惠的利率和条件,特别是那些拥有至少10%存款的本金和利息的业主。

例如,西太平洋银行、墨尔本银行、圣乔治银行和BankSA银行都在为他们的固定利率,及本金和利息产品提供折扣。

由澳大利亚联邦银行拥有的Bankwest银行,针对拥有10%至20%存款的买家,将本金和利息贷款减少13个基点,。

澳大利亚和新西兰银行集团则提供现金回赠优惠和转让折扣。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64