连黄金都暴力拉升了,市场这是受了什么“刺激”?

在昨日暴跌3000点后,今日美股收盘道指暴力拉升1000点,标普500再次收复2500点大关;与此同时,黄金从低点最高爆力拉升高达80美元/盎司,技术面上出现反转。

美股和黄金确实是受到了不小的“刺激”,这些刺激究竟对市场前景意味着什么,让我们一个一个来看。

正如我们昨天所分析的,目前市场上最期盼的是财政刺激政策,而今天一整天都是关于财政刺激的利好消息。

今天美股已开盘,美联储就宣布向企业提供特殊时期的紧急商业票据融资服务。虽然表面上的执行主体是美联储,但从本质上来看这已经属于是财政政策。

为什么这么说呢?首先,美联储的“法定”货币政策工具主要是制定利率和公开市场操作(包括逆回购和QE),直接向企业提供商业票据融资必须动用《联邦储备法》的紧急条款;所以从程序上,这件事是由美国财政部“授权”美联储来做,并为美联储提供了100亿美元的信贷兜底。

什么意思?就是美联储在这件事情上是财政部的“工具”,现在商业银行都不愿因做商业票据融资,因为生怕收进来的票据最后变成坏账,所以只能政府出面,请美联储来做。而美联储也是私人公司性质,你不能让我做赔本买卖,所以就有了财政部给的100亿美元坏账兜底——如果最后形成的坏账更大,那美国财政部的兜底肯定也会跟着扩大。

这件事为什么让市场喜闻乐见呢?当然不仅仅是因为本质上是财政政策,是由财政部牵头来弄得就高兴,而是因为“疗效”。在金融危机期间,所有的公司和银行都把对方当新冠病毒携带者一样防着,因为整个经济体的信贷呈链条状,坏账会像病毒一样快速传播。

举个简单的例子:上游供货的B公司手里拿了A给它的“欠条”——即商业票据。正常时期,B可以把这张欠条拿去银行融资,银行把欠条上的钱如100万,打折成98万,马上给B,然后自己持有到期后从A收回100万,银行融资利润2%。而B拿了这98万就可以马上进入下一轮生产,向C、D公司进行采购并发放员工工资等。

但是现在A可能因为新冠病毒开不了工,银行如果给B商业票据融资,那这98万很可能因为A最终失去偿付能力而打水漂。而没有这笔钱,B可能无法继续正常生产,C、D公司也要“歇菜”,而所有这些公司的员工也没有工资发……最终因为这一个小小的融资环节会导致连环爆。

而今天美国财政部敦促美联储宣布的这一举措就是补上这些商业银行已经不愿做的融资环节的缺口。

这就为市场提供了稳定的预期——至少短期内融资链条不会因为新冠影响而爆掉。但是这仅仅只能解决短期问题:因为只收三个月期的商业票据,价格也不便宜:三个月隔夜互换利率+2%。

所以美国政府又紧接着“放大招”——计划向国会提出8500亿到1万多亿美元的财政刺激提案,并公布了细节:

5000-5500亿美元用于直接向美国公民发现金和减税;

2000-3000亿美元用于支持美国小企业;

500-1000亿美元用于支持航空公司和产业。

其中2500亿美元或将直接用于向美国公民发放现金,差不多每个人不到1000美元(美国财政部称将会想办法保证富人不会收到现金支持)。

且美国财政部部长许诺称,资金很快将在两周内到位。

超预期的规模,完整的细节和对时间的许诺,让市场看到这次的财政刺激政策是认真的,尽管国会在多大程度上会同意仍是疑问。(里面给美国公民直接发钱的措施是民主党的主意和政策导向,这时候让特朗普实施,本质上会拆了民主党的台)

不论如何,美股对今天公布的政策组合拳非常买账,道指暴力拉升1000点,标普500重回2500点上方。

但黄金也跟着爆力拉升高达80美元/盎司,这是高兴得哪门子劲儿?

这主要跟流动性危机缓解和财政发力后的通胀预期上升有关。

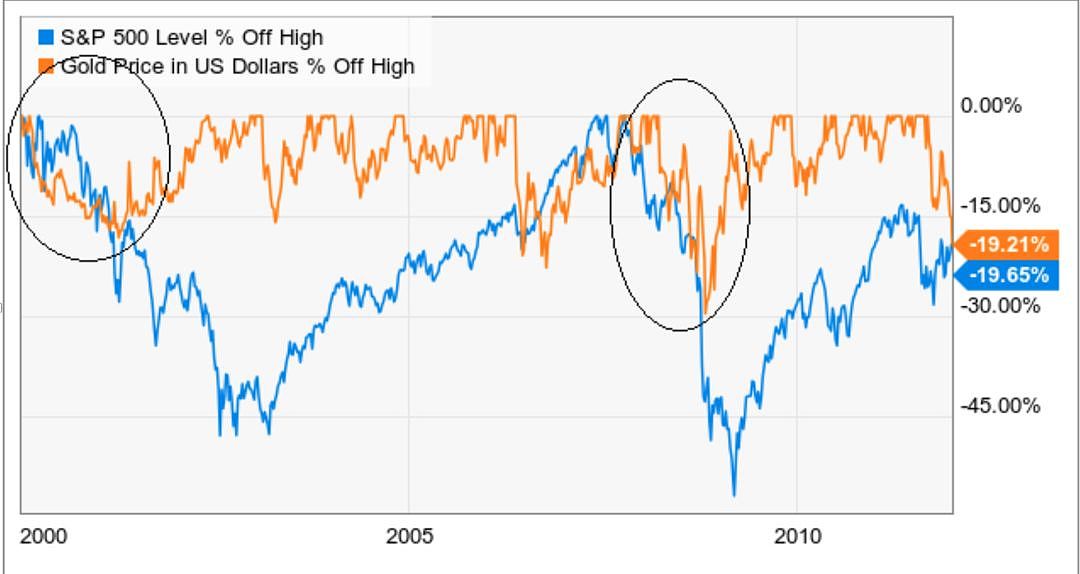

黄金作为一个资产类别,尽管属于避险资产,但在危机初期,由于所有人都在卖资产流动性紧张,所有资产相对于现金而言都在贬值。如在2000年和2008年两次经济衰退的初期,黄金从最高点分别下跌约15%和30%。

图:2000年和2008年黄金与股市在危机初期的表现是一致的——下跌

但随后,随着货币和财政政策发力,流动性危机缓解,且因为大量印钞通胀担忧上升,黄金价格得以回升,并创下历史新高——并与阴跌的股市形成鲜明反差。

目前金价已经从高点的1700多美元最低回落到1450美元左右,跌幅最高“正好”又是15%。而随着预防通缩(或偏通胀)的财政政策不断加码,黄金价格走势大概率将复制前两次危机。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64