APRA收紧贷款政策,为繁荣的房产市场降温

审慎监管局为房地产市场降温采取行动,提高银行用于评估贷款的偿债能力缓冲率(Serviceability Buffer)。

APRA表示,此举将使标准借款人的最大借贷能力降低约5%。

澳大利亚审慎监管局Australian Prudential Regulation Authority已致信各银行,要求它们将缓冲利率提高0.5个百分点,即从2.5%提高至3%。

缓冲利率会被添加到房贷产品的利率上,用来评估借款人是否能够在这一利率水平下偿还贷款,以确保他们在未来能承受更高的利率。

APRA表示,这一调整将对总体住房信贷增长产生“相当温和”的综合影响。它只适用于新的借款人。

APRA决定不对曾经被认为是一项可能举措的债务与收入比例实施限制。

该机构表示,对DTI的限制将“在操作上非常复杂,难以持续部署”,并可能导致一些借款人的利率上升,因为借贷机构会上调高负债借款人的利率。

APRA决定调整缓冲利率而不是利率“下限”,因为其表示,调整“下限”将对自住房业主产生更大的影响。

APRA要求银行根据利率下限(Floor Rate)或现有利率加上缓冲利率这二者间的高值,来评估客户的偿债能力。

2019年7月,APRA将设定利率下限的责任交还给银行。

在联邦银行CEO Matt Comyn呼吁对利率下限采取行动,且财长Josh Frydenberg支持APRA的干预,并表示其有“一系列可用的工具”之后,市场出现了对贷款限制收紧的预期。

澳大利亚央行Reserve Bank于周二表示,维持贷款标准和适当的偿债能力缓冲率是很重要的。

APRA也表示,针对缓冲利率而非包括最低利率在内等其他方面的举措,将更有效地限制投资者借款。

对投资者的影响

APRA指出,由于部分贷款的利率下限更高,对缓冲利率的调整不一定会影响到所有贷款。这一缓冲率更有可能适用于投资房借款人,他们的利率通常比自住房业主更高,尤其是在仅还息的条款下。

更高的缓冲利率将不会扩大到非银行贷款机构,这是因为APRA指出,这一类借贷机构的房贷发放水平不足以予以考虑。

只有在非银行机构的行为“实质性地加剧了澳大利亚金融体系的不稳定风险”的情况下,APRA才能对它们实施相关规定。

APRA表示,他们“目前认为不存在需要针对非银行机构做出政策回应的基础”。

APRA主席Wayne Byres表示,此举旨在加强金融体系的稳定性,确保借款人能够满足目前和未来债务水平的要求。

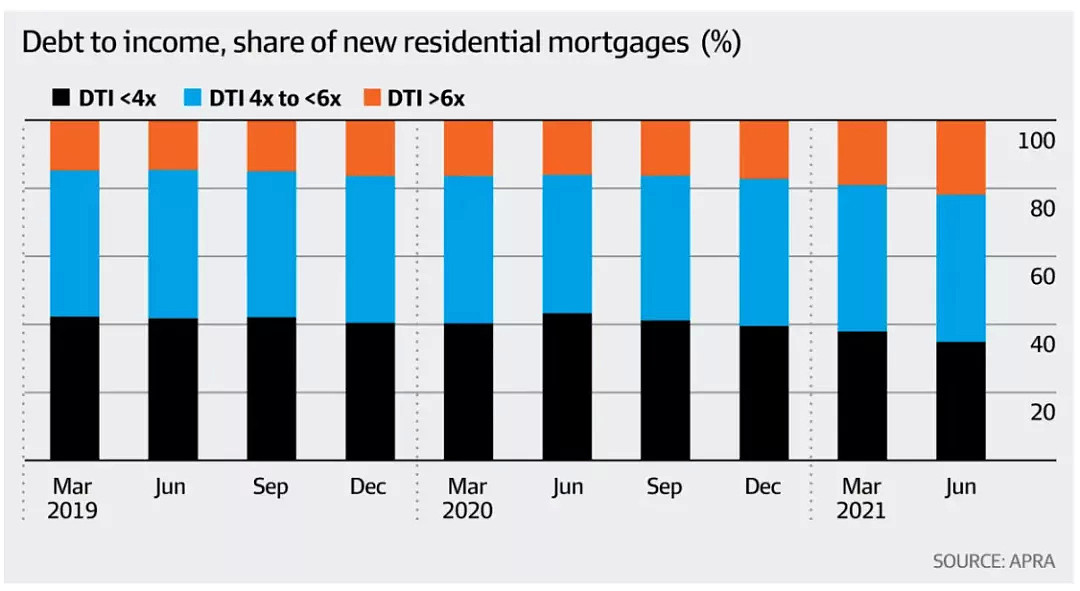

Byres在一份声明中表示:“尽管银行体系资本雄厚,贷款标准总体保持良好,但高负债水平的借款人比例上升,以及家庭部分杠杆率更广泛的上升,意味着金融稳定所面临的中期风险正在累积。”

Byres表示:“在今年第二季度,逾五分之一的新增房贷是借款人收入的6倍以上。”

“从总体水平来看,人们预计,未来一段时间,住房信贷增长将超过家庭收入增长。”

“随着全澳各地的封锁开始解除,经济预计将反弹,因此有必要制定更严格的偿债能力评估标准,以平衡风险。”

APRA向贷款机构表示,希望它们将在高出产品利率至少3%的情况下,评估新借款人偿还贷款的能力。这与目前2.5%的偿债能力缓冲利率相比而言更高。

早在今年3月,在全澳房价上涨了20%之后,由于买家希望承担越来越多的债务以购得房产,高DTI的贷款增长就已十分明显。

Evans and Partners分析师Matthew Wilson批评APRA的这一措施软弱无力,突显出监管机构对其影响有限的承认,并称“马显然已经脱缰”。

Wilson在给客户的一份简报中表示:“对债务收入比在6以上的贷款进行限制显然更加重要,但银行没有实施这些措施的数据,而且它们在抑制贷款规模和房价方面也过于有效。”

Comyn在不到两周前的一次议会听证会上表示,监管机构应迅速采取行动,防止问题失控。

“就住房债务增加和房价上涨而言,我们越来越担心。”

APRA表示,采取这一措施是为了保护贷款标准,并不是为了瞄准房价水平。

“相反,APRA的目标是确保贷款是在审慎的基础上进行的,借款人在各种情况下都有能力偿还债务。”该机构表示。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64