量化“印钞机”突然“停转”,周收益率全线“回撤”,这轮业绩颠簸会有多久?

今年规模爆发的量化基金再遇“颠簸”。

过去的一周,多只大牌量化私募明显跑输市场。虽然基金净值落后并非罕事,但近三个月量化策略“失灵”成这个样子,还是颇为引人震惊。

来自头部第三方的内部数据(估测),近一周的大牌量化产品业绩全线亏损。

除了诚奇500产品保平外,其余全部深度回撤,绝大部分量化产品不仅绝对收益为负,相对跟踪标的中证500指数也大幅跑输。呈现绝对、相对两个层面均失利的尴尬局面。

当前的现象是短期波折,抑或是一场反转的开始?

01

超额收益“一片绿”

据第三方财富机构的净值估算体现,刚刚过去的一周,量化策略中容纳资金量最大的中证500策略,全线下跌,且百亿私募显著跑输指数(见下图,数据来源:第三方财富)。

从上图可以发现,绝大多数量化机构的短期收益“剧烈回撤”。

其中某头部量化机构的产品短短几天内净值回撤4%以上,跑输对标指数3.66%

另一头部量化机构绝对亏损3.26%,某新锐量化机构亏近3%,某知名沪上两户按机构亏损2%以上。

这显示此次亏损带有普遍性和深度回撤的特点。

02

更令人担心的问题

比之于绝对收益的回撤,量化策略相比对标指数相对收益的转负,更加令人担心。

量化机构主要是用系统和数量化工具来跟踪投资标的。理论上,即便绝对收益不保、相对胜率应该是比较高的。

目前情况是,相对胜率基本和绝对胜率同步回撤,这个过程可能就要怀疑是否前期策略模型需要大幅调整了。

而且,此次跑输的策略是今年初以来势头最好的中证500增强策略,这更加重了大家对市场风格切换的担忧。

后者一旦出现,往往意味着量化机构的策略会进入“考验期”。

据中信证券研报,量化私募管理人中证500增强产品,2020年超额收益最高,2018年、2019年其次,整体处于15-20%之间,今年前9个月超额收益率为14.45%,全年来看有望达到15-20%的区间。

总体来看,中证500增强已经走好4年了。今年会否改变些什么呢?

03

“千亿老大”的烦恼

同样令人关注的是,那些业内最前列的千亿级、500亿级量化机构后续会采取的策略。

截至目前,量化私募阵营中,幻方量化的规模位居首位,受托管理规模超过千亿元人民币,九坤等紧随其后。

但据第三方财富机构的估算,恰恰是规模靠前的那批量化机构中,有相当部分在短期内回撤较厉害。

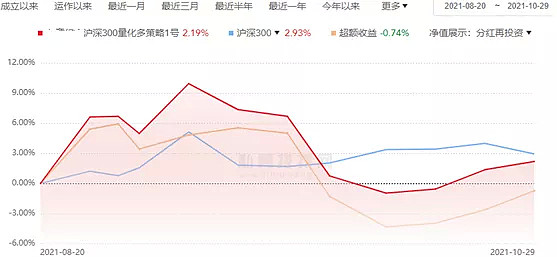

比如,下图这只大规模的300指数增强产品,业绩不佳其实几个月前就开始了。

产品容量更大的中证500策略产品,自8月13日起,超额收益就已经消失。从时间上比沪深300策略“提前一周”出现。

近一年来,中证1000策略接纳的资金体量更高,上述设立于去年8月的产品,成立仅仅一年之际,自今年8月27日起超额收益开始消失。

可以看出,今年8月份起一些头部机构的三大指数增强策略,超额收益的消失以“接力”的形式出现。

这可能是个征兆。

04

小盘指数机会犹在

以单周净值涨跌观察,百亿阵营有五家机构的指数增强实现超额收益。情况如下:

衍复投资(沪深300,超额+0.38%)、诚奇资产(中证500,超额+0.44%)、九坤投资(中证1000,超额+1.76%)、明汯投资(中证1000,超额+0.16%)、金戈量锐(中证1000,超额0.07%)

这意味着,这些机构的策略表现相对较好。

而从中明显可以看出,中证1000的超额占据四席,侧面说明该策略获得超额的机会犹在。

以九坤投资为例,自8月末至今,中证1000指数增强的超额收益逾5%。而8月12日起,九坤的中证500增强就开始跑输指数,截至11月5日超额收益仅有-2.35%。

05

百亿机构遭遇难点

今年以来,多家百亿量化机构遭遇了运作难点,值得关注。

据一家三方机构对一些量化机构的调研,这家私募认为中频策略的竞争正在逐渐加剧,近两年中频信号衰减很快。因此,诚奇在现有的策略架构基础上,持续进行策略的迭代更新。在中频策略外,也正在逐步发展低频策略,致力于深挖基本面数据。

此外,这家百亿私募还认为:虽然中频策略比较好做,但现在涌进来的资金变多,竞争变得激烈。所以近两年,中频信号衰减很快。另一方面,低频的难点在于不好挖,需要大量的人力去理解。

衍复投资则对规模更加敏感。相关人士透露,这家百亿机构的500指增和1000指增的持仓重合度在三成左右。相比去年,虽然管理规模有一个非常大的提升,但是现在的规模已经确定,500指增和1000指增规模都难以继续大幅上升了。

天演资本则认为,随着资金管理规模越来越大,T0贡献占比可能会越来越少,但也取决于市场环境是否适合做T0。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64