叮咚买菜首次年度盈利,冬天里的生存考验(组图)

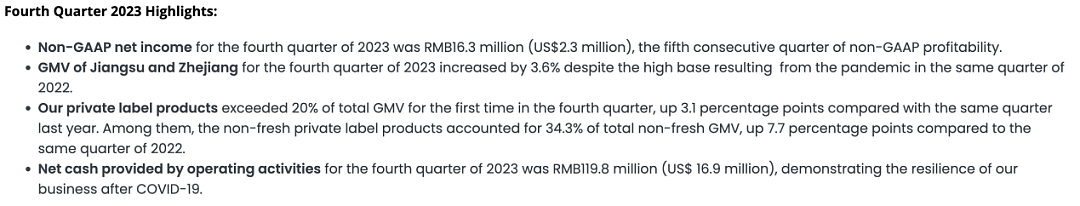

2024年2月29日,叮咚发布了2023年Q4财报,数据显示2023年Q4,叮咚买菜实现营收49.9亿元,GMV为55.3亿元,不按美国通用会计准则,叮咚买菜报告期内净利润为1630万元,毛利率环比提升至30.6%,净利润率为0.3%。

早在2021年7月,经过3年的持续扩张遭受了不乐观的宏观环境与更激烈的市场竞争之后,叮咚买菜及时将过去的“规模”战略调整为“效率优先,兼顾规模”。

此后,公司便沿着这一发展战略持续推进其业务。在最新财报中,成果初现:连续五个季度,叮咚均实现了Non-Gaap标准下的盈利,已经从2021年年度亏损30.4%,大幅提升到全年盈利0.2%,本次公司也首次实现Non-Gaap标准下的年度盈利。

过去一年,可以视为叮咚回应艰难经济环境与市场质疑的一年。

本次的财报成绩,为市场带来的印象正如公司管理层在业绩交流会上所说,“早些时候,因为宏观环境的调整和竞争格局的变化,公众对叮咚买菜有生死存亡的质疑和担心,但今年的成绩说明,我们已经渐渐地生存下来了。”

被验证的生存能力

财报数据显示,截至Q4,叮咚买菜已经连续五个季度实现了Non-Gaap标准下的盈利,也实现了Non-Gaap标准下的首次年度盈利。

2023年Q4,叮咚买菜实现营收49.9亿元,GMV为55.3亿元,不按美国通用会计准则,叮咚买菜报告期内净利润为1630万元,毛利率环比提升至30.6%,净利润率为0.3%。

全年来看,叮咚实现营收199.7亿元,GMV为219.7亿元,毛利率30.7%,Non-Gaap标准下,净利润率为0.2%。

虽然在全年维度上,叮咚的GMV同比有所下降,但如果刨除2022年疫情与2023年经营区域调整的部分影响,其核心经营数据的表现事实上是远超预期的:

如客单价方面,在各行各业都在大举进行“价格战”降价抢客户的当下,叮咚的整体客单价相比2021年反而增长了23%至72.1元,证明其在商品定价能力与客户黏性方面已经具备了一定的优势。

此外,在优势区域例如华东市场,叮咚的GMV规模也实现了10%的年复合增速,在江浙区域即使是与基数较高的2022年相比,GMV和订单量也都实现了同比8%以上的正增长。这些数据足以佐证其在强势区域有着稳固的经营基本盘,且运营能力还在不断提升。

刚刚过去的春节,也是对叮咚财报中所展现出的业绩韧性的一次证明,叮咚买菜商品和场景扩展能力的增强正在持续得到印证。

业绩交流会上,公司管理层透露,在今年春节消费者流动量达新高的情况下,叮咚买菜在除夕至元宵节期间的同店单量同比依然提升了6%,华东区域同比提升了9%;同时在2月24日元宵节当天,单日整体销售突破了1亿元,达到了疫情后的单日最高水平。

财报还显示了目前叮咚在现金流上健康的发展,2023Q4,叮咚买菜实现经营性现金净流入为1.2亿元。截至Q4末,现金及现金等价物、短期受限资金和短期投资的余额为53.1亿元。

从利润和现金流水平看,目前公司财务储备充足,已经为接下来的业务发展做好了充分准备。

同时,公司管理层也提出了对于一季度以及2024全年的业绩展望,“即使考虑到农历新年假期期间保持营业所产生的成本和费用,我们预计2024年第一季度将在非GAAP基础上实现盈利。”

优化运营,效率为先

这些成绩正是“效率优先,兼顾规模”的战略在过去一年中得到了叮咚团队严格执行的明证,叮咚买菜用战斗力和快速反应能力,向市场与公众证明,公司已经度过了艰难时期。

这几年来,叮咚买菜调整战略打法,从“规模优先,兼顾效率”转变为“效率优先,兼顾规模”,其背后,是叮咚在提升运营效率上所付出的不断努力。

在运营效率的提升上,2023年Q4,叮咚买菜的总运营成本和支出为50.298亿元,与2022年同期的61.545亿元相比减少18.3%,其中除销售营销开支增长之外,其他成本花销均有所下降。

23Q4叮咚买菜的履约费用率为23.6%,同比去年优化了0.5个百分点;同期,叮咚买菜的服务力也有所增强,Q4即时单履约时长为36分钟,环比上一季度快了2分钟。

事实上,优先强优势城市区域的高度投入和关注,对其他区域进行暂时控损,也是控制整体成本、提升运营效率的一个重要方面。

一个例子就是不久前有报道称,叮咚买菜于广州和深圳的部分站点出现了站点调整的情况,引发关于其是否会在华南区域撤出的猜想。

随后的2月27日,叮咚买菜相关负责人回应表示:广州、深圳少量站点变动,属于公司根据不同站点经营情况进行的常规业务整合与调整,不影响华南地区业务正常经营。

关于未来是否撤退华南地区,目前还没有明确迹象。但作为日常业务动作,叮咚买菜适时调整运营区域或者站点,应该是持续动作。叮咚基于自身运营效率和服务客户能力出发,在行业整体相对艰难的情况下,从优势的华东市场聚焦运营开始,在能力范围内带动其他区域,可能也更符合叮咚“效率为先”的战略考量。

本次财报,公司也表示,会在2024年进一步提升效率;以及在区域上会加快亏损区域在整体经营能力上的调整、改善。

“坚持和变化是我们从成立之初到现在的信念,公司未来将不断对业务覆盖区域进行精细化深耕。”

面向未来,重回增长

而面向未来,公司管理层认为,在解决了生存问题后,2024年叮咚买菜有能力、有精力、有资源去重返增长的轨道。

实现增长的一大重心便是“商品力”的提升。通过重点品类的转移以及自有品牌的精细运营,叮咚能够得以提升用户渗透率和黏性,并在不盲目追求用户规模的情况下,提升GMV与毛利率。与外采品牌相比,自有品牌能够更好地控制产品质量、控制成本,同时也进一步提升品牌忠诚度与用户黏性,为公司长期盈利带来更大助力。

过去3年多时间里,针对预制菜、猪肉、豆制品这三大餐桌品类,叮咚买菜已经孵化出了较为成熟的自有品牌。2023年其自有品牌在预制菜、猪肉、豆制品三个品类中整体的GMV渗透率已经超过了50%。

而在商品开发过程中积累的供应链能力,也将在未来加速反哺其平台的商品表现和用户体验,从而在消费者越来越理性的当下,进一步增加市场竞争力:一个例子是2023年叮咚买菜与江苏盱眙政府携手,联合打造了叮咚买菜小龙虾工厂,并已投入生产。

在此之外,叮咚买菜还在逐步布局外销线路。“我们在2023年还把自有品牌和自有供应链商品放到买菜平台之外的B端渠道上进行销售,和市场上其他的产品直接PK。”

提及叮咚买菜未来的策略变化,管理层也表示,在渠道建设上,会进一步加大在现有区域用户渗透的资源投入,重回增长目标。

最后公司表示:“在这两方面做好之后,我们才能在冬天中活下来,进而更好地迎接下个春天。”

尾声

在行业逆风的情况下,仍能够实现经营上的稳健增长,对于一家公司来说已经足够不易,而剩下的或许要交给时间与耐心。

不过叮咚对于投资者也表现出了自己的诚意:1月底,叮咚对外公告了持续一年的总回购金额上限为2000万美金的股票回购计划。

在财报电话会的最后,公司管理层的那句话,或许可以作为对包括叮咚买菜在内的许多企业在当下的诠释:艰难的时刻总能创造勇敢的人和勇敢的团队。

*以上内容不构成投资建议,不代表刊登平台之观点。用户应考虑本文中的任何意见、观点或结论是否符合其特定投资目标、财务状况或需要。市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64