吴小晖获刑背后:中国力图消除债务隐患

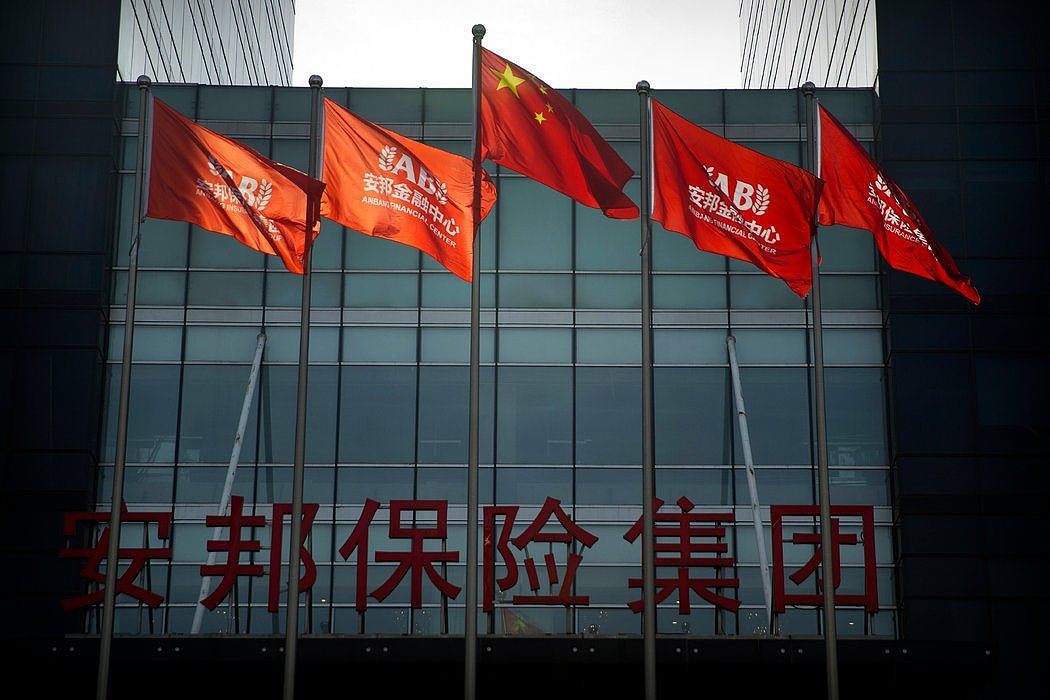

安邦保险集团在北京的办公大楼,该公司创始人吴小晖周四被判处18年有期徒刑。 MARK SCHIEFELBEIN/ASSOCIATED PRESS

香港——上海一家法院判决一名大肆举债收购华尔道夫酒店(Waldorf Astoria)的大亨入狱。中国的小公司越来越多地表示因为资金成本上升而无力还债,或者越来越难以找到资金。对另外一些私营企业来说,借贷成本飙升。

面对十年借贷热潮的后果隐隐逼近,中国政府正在加大力度消除这个世界第二大经济体的风险借贷和投机泡沫。为此,北京正在控制形式隐秘的地下借贷,将最严重的违规者公之于众,同时又采取措施确保小投资者和整体经济不被动摇。

距今最近、最明显的迹象出现在周四上午。上海一家法院判处中国最大保险公司之一的创始人吴小晖有期徒刑18年。吴小晖曾是一名汽车销售员,后成为中国最成功的商人之一。今年3月,他受到诈骗指控,被指利用名下公司安邦保险集团骗取投资者逾652亿元人民币。

但其他迹象也在显现,包括贷款违约的公司越来越多,以及很多借款人面临的利率越来越高。

“和所有去杠杆行动一样,不轻松,”标普全球(S&P Global)中国信贷专家李国宜(Christopher Lee)说。“会有输家。”

随着吴小晖被判刑,北京一项历时一个月的行动落下了帷幕。这场行动旨在以安邦为例,警告那些举债收购酒店和好莱坞电影公司等知名炫耀性资产的大型企业集团。吴小晖于去年被拘押。2月,安邦被中国政府接管。在那之前,该公司收购了纽约的华尔道夫酒店和一系列豪华物业。

这些高调的交易促使人们担心,日渐高涨的债务水平威胁到了中国的整体经济。自从吴小晖陷入困境以来,中国其他通过大量举债在海外高调交易的民营企业,如大连万达和海航集团的掌舵人开始出售资产,以便偿还债务。

“传递的信息是:你们必须收拾自己的烂摊子,能卖的都卖,以便解决问题,”李国宜说。

中国也在打击混乱的影子银行业。这是一个不透明的领域,非银行贷款机构把借款人和愿意为了换取高额回报而放贷的人连接起来。很多情况下,小投资者并不知道潜在的风险。因为政府出台的新规,这种资金要么正在枯竭,要么成本上升。比如,据李国宜介绍,通过信托贷款筹集资金的成本急剧上升,过去12个月里从7%增加到了10%。在中国,信托贷款是一种流行的影子银行形式。

影响开始显现。

据标普环球编制的数据显示,仅过去四天,就有三家中国民营企业债务违约,对持有它们债券的人表示无法还款。今年截至现在已有13家公司债券违约,并且最近几周速度加快。早年间,违约的现象很少甚至不存在。这在一定程度上是因为地方政府向放贷机构施压,要求它们免除债务或延长还款期限,以保护就业岗位,维持经济稳定。

“对影子银行活动的管控力度加大,基本堵上了这种非传统的融资渠道,”评级机构穆迪(Moody 's)大中华区信贷研究副董事总经理钟汶权(Ivan Chung)说。“脆弱的发行人更容易受违约压力的影响,”他补充道。

破产案例也出现激增。东方资本研究的一项研究显示,2017年新增案例同比增加一半以上。该研究公司在其报告中称,预计今年中国企业的违约案例会再次大幅增加。

对很多公司来说,借贷成本普遍增加。债券利率也在上升,导致企业利用这个资金来源的成本增加。

中国政府正在玩一场谨慎的游戏。尽管允许出现更多的债务违约,但政府上月向金融领域注入了更多资金,以控制潜在的损失。

同时,它也在赦免像安邦这样的大公司。安邦有大约3500万投保人,如果倒闭会动摇中国的金融系统。

“对规模较小的公司,它们不一定会介入,”曾在亚洲从事银行业务,并与人合着了三本有关中国金融制度着作的侯伟(Fraser Howie)说。他还补充,“你看到的是政府允许它们中的一部分破产。每天都有很多私企违约。”

安邦周四称其拥有充足的现金,可兑现对客户的承诺。该公司重申,吴小晖已不再是公司董事长。吴小晖的律师翟建(音)拒绝置评。

法院认定,吴小晖非法出售保险产品来支撑公司的财务状况。检方称,吴小晖指示员工伪造财务报表和营销信息,试图逃避监管,向公众筹集资金。

上海的刑事律师严义明说,鉴于这些指控,判决是严厉的。法院上周四还表示,它已查封了吴小晖的银行账户、房产和股权。

吴小晖最初在三月唯一一次出庭的时候不服气,对指控提出了异议。但面对可能被判无期徒刑的判决,他承认了这些指控,并请求法庭考虑减刑。

“我深刻忏悔,”吴小晖在法庭播出的电视声明中说。“知罪悔罪。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64