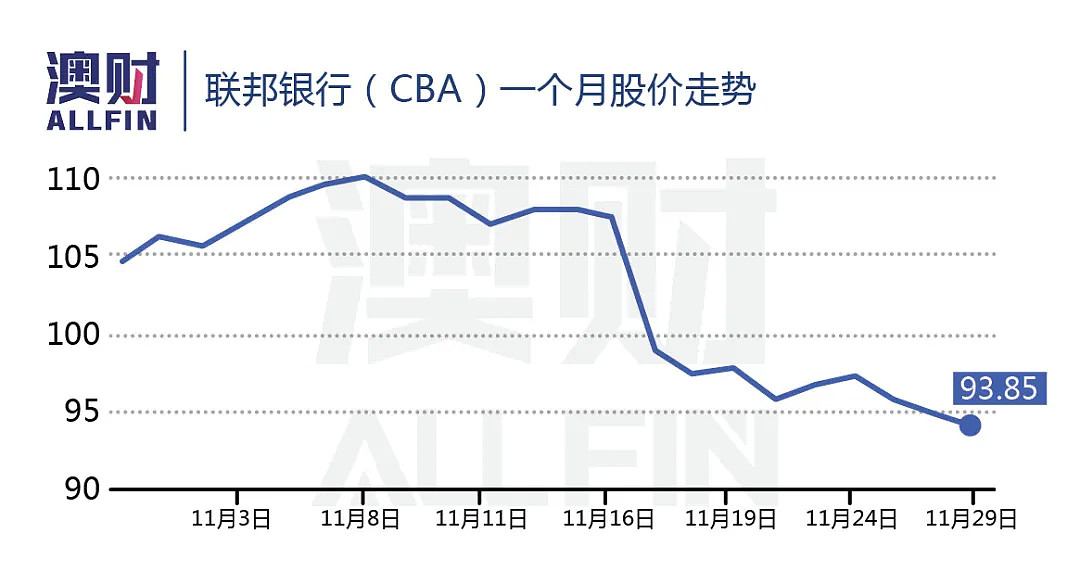

CBA股价连跌半个月!澳洲银行股的牛市行情已接近尾声?

澳大利亚市值最高的公司联邦银行(ASX:CBA)这几天的股价表现恐怕让投资者高兴不起来。

从上周五(11月26日)开始,市场对于新的新冠变种病毒奥米克戎(Omicron)的担忧,引发股市全面下挫,银行股作为宏观经济的风向标,领跌市场。而风向标的“指针”——四大银行之首的联邦银行股价持续下滑,目前已经跌至93.85元,较仅仅半个月前的高位已经跌去15%左右,为六个月以来最低。

不过,真正引发联邦银行股价连续下跌的主要因素并非新病毒。

11月17日,联邦银行发布了当季财报。尽管在这之前围绕着电子商务、加密货币交易等新兴领域,公司公布了一系列的营销计划,但其核心业务的颓势还是让股票当天暴跌8.07%,跌破100澳元,成为了联邦银行长期以来最大的单日跌幅。

根据财报,联邦银行季度净利润同比上升20%,达到22亿澳元。但这一“漂亮的数字”相较摩根士丹利分析师的预期——达到今年上半年的季度平均值,低了9%之多。

并且在该季度报告中,更加引起投资者恐慌的是联邦银行关于净息差的一段描述,称净息差“大幅下降”(considerably lower)。

今年以来,受益于澳大利亚宏观经济情况的复苏和房地产市场的火爆,银行板块的表现一直较为良好,股息派发也恢复到疫情前的水平。很多人都感叹,银行股的价值终于得以体现。

但近一个月以来,四大银行的股价均有不同程度的下跌,其中以联邦银行和西太银行(ASX:WBC)的跌幅最为显著。这让一些投资者质疑:银行股的“牛市”是否要就此结束了?

下文就将以净息差为起点,带大家解读这次联邦银行股下跌核心的原因,并对比澳大利亚四大行的几个关键业务指标,并分析下跌后的银行股是否值得投资者继续关注。

核心“盈利指标”大幅下降

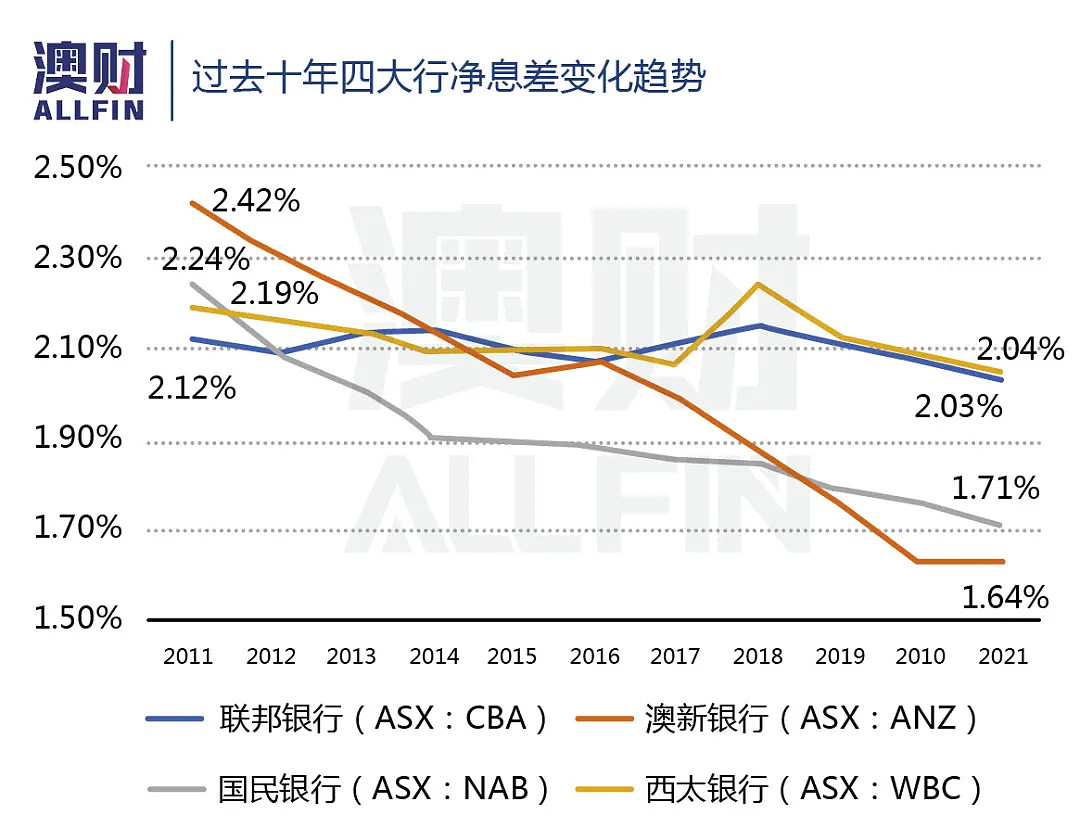

净息差,简单来说就是银行存款和贷款之间的利差,是传统银行盈利的核心所在。一般来说,在经济上行的加息周期内,银行可以有效升高贷款的利率,增加净息差,以此增强盈利能力。

而目前的情况恰恰相反,澳大利亚的利率正处于历史低点,加息还未正式提上议程。

从下图中可以看出,四大行在过去十个财年里净利差均不断下降,联邦银行和西太银行(ASX:WBC)的表现最好,截止至21财年年报还维持在2%以上,国民银行(ASX:NAB)和澳新银行(ASX:ANZ)表现最差,目前已经被前两大银行拉开较大差距。

在这一季度的经营报告中,联邦银行虽然没有公布具体的数值,但表示净息差“大幅下降”。投行分析师预计目前该银行的净利差已下降至2%以下!其糟糕表现的背后是两大原因:激烈竞争的房贷市场和目前低利率的市场环境。

那么在房贷市场中,为何每家银行都参与竞争且都受到低利率的影响,却只有联邦银行的股价受伤如此之重?

房贷竟成联邦银行竞争“软肋”

四大银行中,联邦银行贷款规模最大,也是最为依赖房贷的公司,房贷占贷款业务的71%,远高于其他三家。

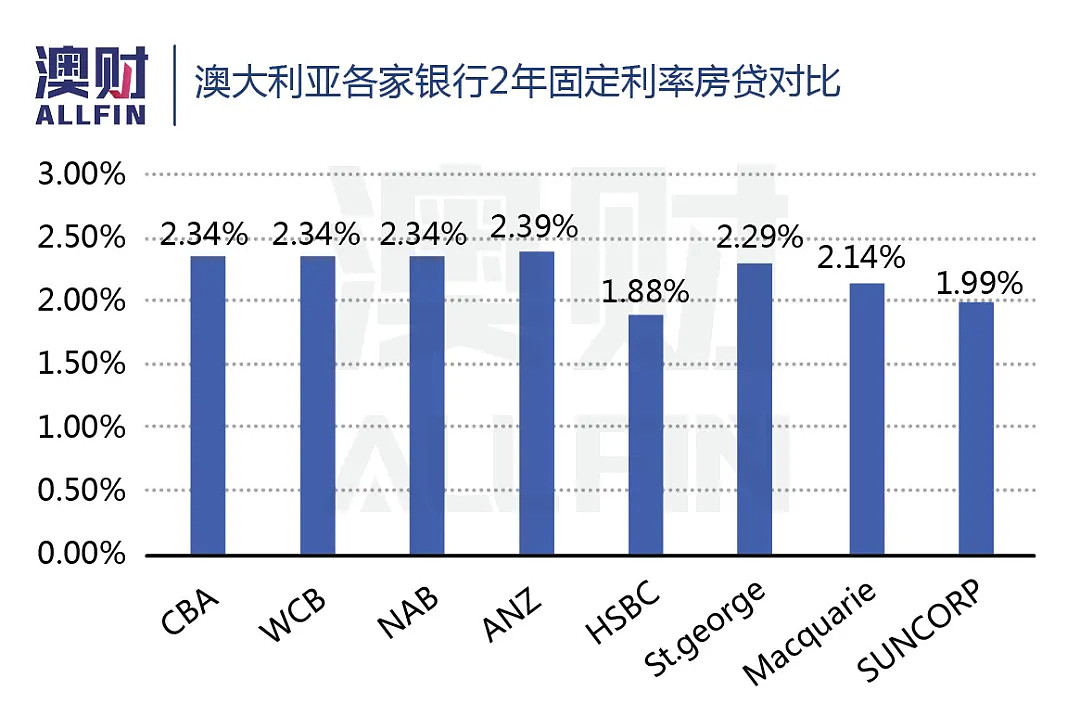

低利率的环境下,房贷利率本身就一降再降,再加上当前澳大利亚房市热情高涨,各家银行都降低利率想着多分一杯羹。

从下图中我们可以看出,澳大利亚四大银行的房贷利率相较于其他竞争对手要高出许多。市场上有一些其他银行的2年固定房贷利率仍维持在低于2%的水平。

联邦银行还在本季度报告中透露,有非常多的房贷客户从浮动利率转向了固定利率的产品。

房贷作为公司主要的贷款产品,在目前创纪录的低利率环境下如果有着非常多的固定利率客户,那么公司在未来市场加息的周期内也无法对这些客户提价,未来净利差的上调整能力必定会受到较大的影响。

四大行资产质量依旧良好,并无安全性问题

在了解完公司的贷款规模和面临的问题后,贷款质量自然是另一个值得关注的方面。如果没有良好的资产质量支撑,再大的贷款业务规模也是空谈。

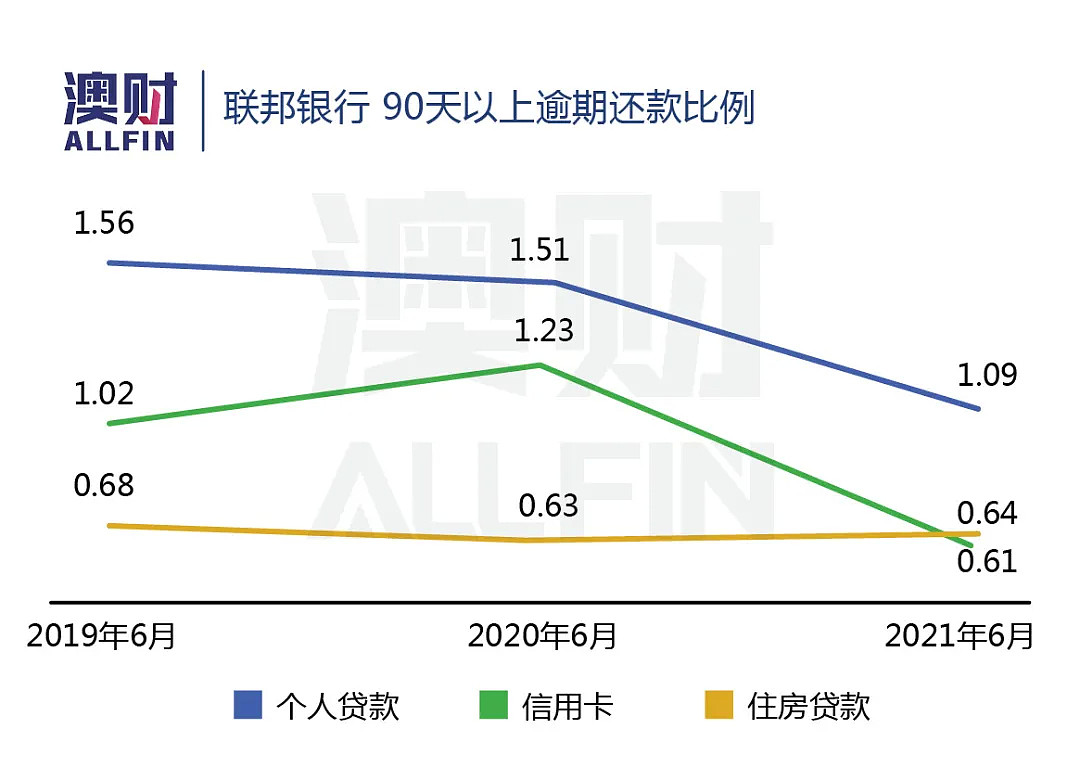

从下图中可以看出,联邦银行的个人、信用卡和房贷业务逾期还款率已经降至了比疫情更低的水平,最重要的房贷逾期率尽管有0.01%的小幅增加但仍然处于健康状态。

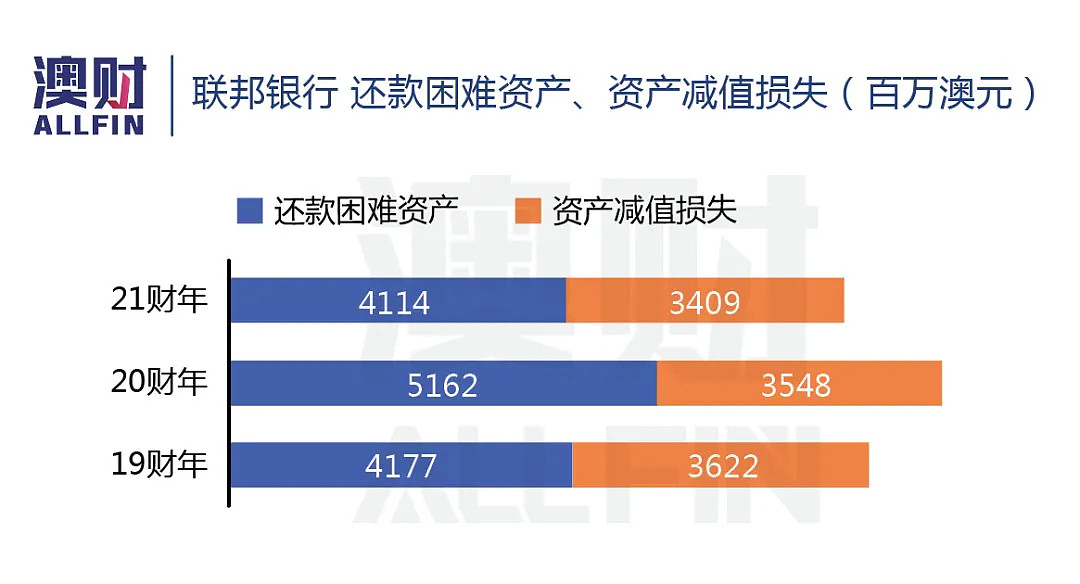

客户还款困难及减值资产也显著减少,分别降至41亿和34亿澳元,双双降至疫情前以下水平。

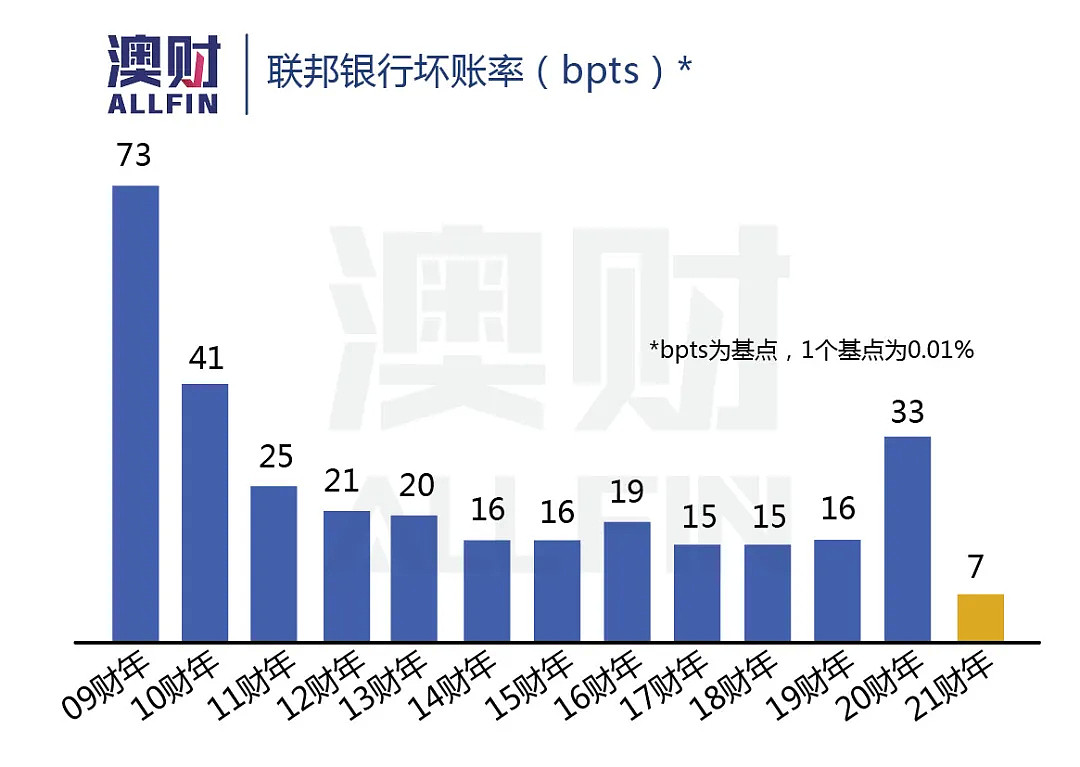

联邦银行贷款损失率方面,已经降至0.07%,数值由上财年的25亿澳元降至5.5亿。总体来说,联邦银行的资产健康状况良好。

另外三家银行方面:

西太银行的房贷逾期还款金额从前值的166亿澳元降至46亿澳元;

澳新银行在2021年1月之后就没有签发过新的房贷逾期许可,并且资产减值同比下降20%至19.7亿澳元;

国民银行的90天逾期贷款量尽管同比出现了9.1%的小幅增加,但目前已经回复至疫情前水平;

由此可以看出,四大行资产质量依旧健康。除了贷款结构外,是否还有其他让联邦银行大跌的因素存在?

估值过高,行业龙头溢价遭重新审视

实际上除了核心业务的表现问题,本身公司股票的高估值也是这次引起大跌的主要原因之一。

一直以来,联邦银行作为行业龙头,股价都有着相当的溢价。就算在这次的股价下跌后,其当前的估值依旧是远高于其他三大行。

从下图可以看出,目前联邦银行的市盈率和市净率与行业平均水平相比几乎翻倍,如果只和其他三大行的平均值比较,联邦银行的市盈率仍然高出40%,市净率高出65%。

我们首先要明白为何联邦银行股价长期拥有着高于行业的溢价。除了前文介绍过的放贷总量,联邦银行的融资结构和盈利能力是公司最吸引投资者的两点。

众所周知,消费者储蓄是银行融资最稳定、最低成本的方式。而如果银行的贷款规模超过了居民在银行的存款规模,银行则需要通过大型金融机构间的资金融通(批发性融资),或是央行、股权之类的其他融资渠道。

联邦银行强大的业务能力和良好的服务,让其长期保有着澳大利亚最大的居民储蓄规模,达到7640亿澳元左右。受此影响,其存款占总融资的比例也是最高的,达到74%。

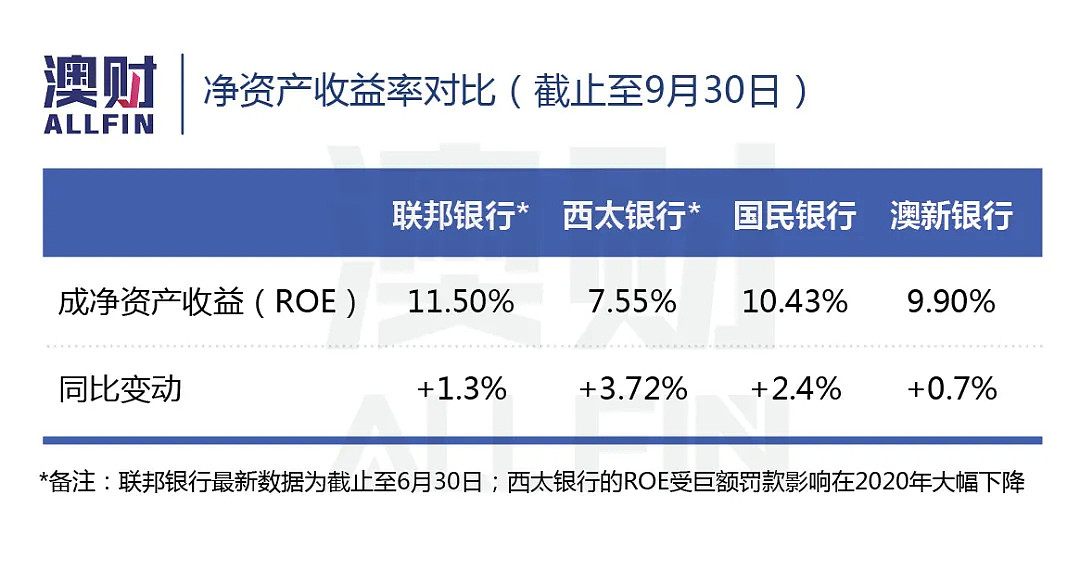

净资产收益率(ROE)是衡量公司盈利能力的重要指标之一。联邦银行因为优异的存贷表现,ROE也是在业界首屈一指。

但受低息环境影响,各家银行的利息收入连年下降。联邦银行也不例外,净资产收益率在此影响下不断走低,从2015年的18.12%下降至20财年的10.2%。

尽管该指标在2021财年录得了1.3%的增长,但其背后的根本原因是公司大型的股票回购计划,并不是公司盈利能力得到了根本性的改善。

监管加强,银行盈利“不能承受之重”

监管力度也是另一个评估金融业离不开的话题。

近年来,澳大利亚金融机构因被巨额罚款而上新闻已经屡见不鲜。那么目前强监管的环境下对澳大利亚的银行具体产生了怎样的影响呢?

早在2017年,澳大利亚审慎监管局(APRA)就将澳大利亚四大行核心资本金率(CET1)提升150个基点,至10.5%。

CET1比率是将银行的资本与风险加权资产进行比较后的结果,其数值越大代表银行资产越安全。但是就银行本身来讲,该比率越高代表对银行业务的扩展限制也就越大。

四家银行的核心资本金率都保持在监管要求的安全线(10.5%)之上,其中联邦银行以12.5%排名第一,之后是澳新银行 12.4%,国民银行 12.37%和 西太银行 12%。

近两年澳大利亚监管更是“重拳出击”,2020年银行罚款金额仅次于美国,居全球第二。西太银行在这一年因涉及洗钱案被罚创纪录的13亿澳元,之前的纪录是联邦银行在2018年同样因洗钱支付的7亿澳元。

今年10月,APRA为了抑制过热的房市,收紧了对住房贷款的限制,银行用于评估贷款的利率适用性缓冲(Serviceability Buffer)被从2.5%提升到3%。

对一般借款者来说,新规会减少借款上限5%左右,影响不大。但对于银行来说,在高强度竞争的市场上继续收紧监管无疑是对业务增速的进一步挑战。

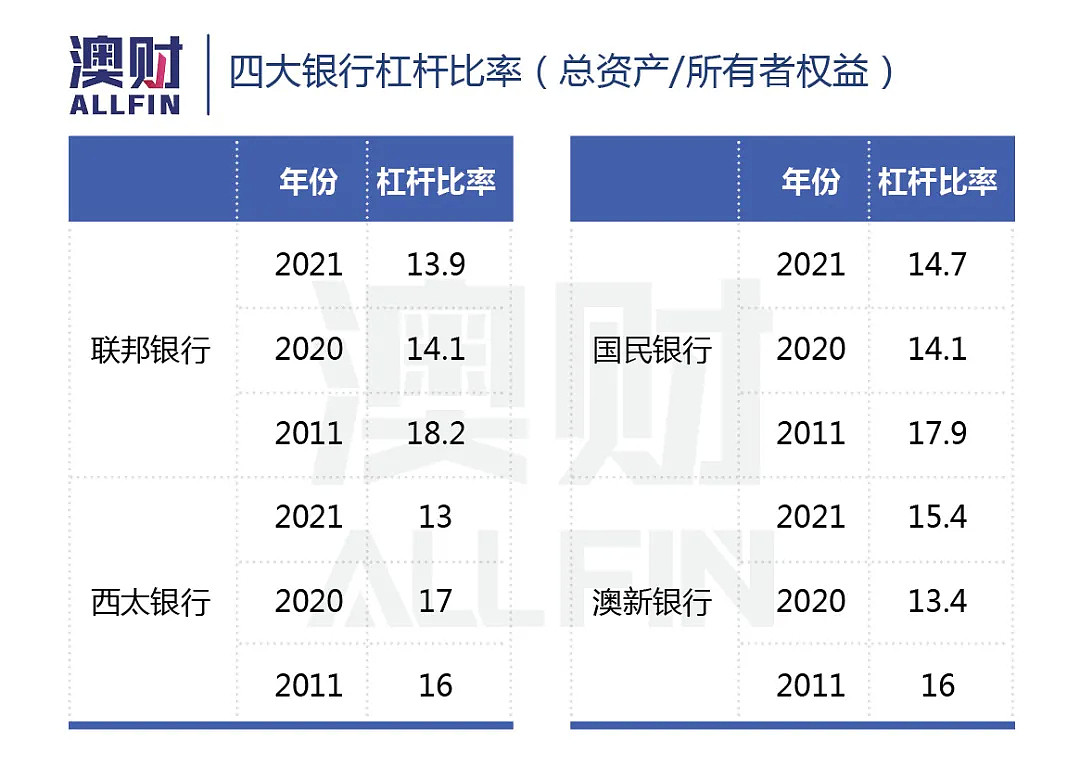

从上图的数据中我们可以看到,之前受到巨额洗钱罚款的两家银行杠杆比率持续下降,切实感受到了监管的压力。而国民银行和澳新银行今年杠杆率在合理范围内并有所提升,但目前还是属于偏低的范围内。

写在最后

综上所述,澳大利亚银行业目前受激烈房贷市场竞争的影响,利润率均受到挤压。而联邦银行因业务过于依赖房贷市场受打击严重,加上长期估值过高,导致股价回调下跌。

不过,目前四大银行资产质量依旧良好,不存在安全性问题。只是整体存在贷款增长压力,并且在高通胀的环境下,偏低的杠杆率会影响银行的盈利能力。

如果有银行股配置的需求,西太银行会是较好选择。

首先,西太银行目前在四大银行中净息差最高。在联邦银行业务重挫后,西太银行作为存款规模和存款占总融资比例第二大的银行,将会是未来各家银行中盈利能力最强的。

其次,西太银行是联邦银行之外中净利息收入同比唯一保持着正增长的公司,鉴于联邦银行季度报告中体现出的颓势,西太银行相比另两家银行的优势更明显。

最后,尽管受到了巨额罚款,西太银行的ROE受到了极大影响,但此类短期事件并未动摇公司基本面,相信西太银行会很快消化罚款的影响,重新回到正常的ROE水平。

因此在联邦银行大跌仍然保持着超高估值的情况下,估值合理且拥有更好前景的西太银行是更好的选择。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64