年内北交所IPO“暂缓项目”已达10家:内控、业绩真实性隐患频成“拦路虎”(图)

在开市即将满岁之际,北交所的拟IPO企业质量正在受到更多关注。

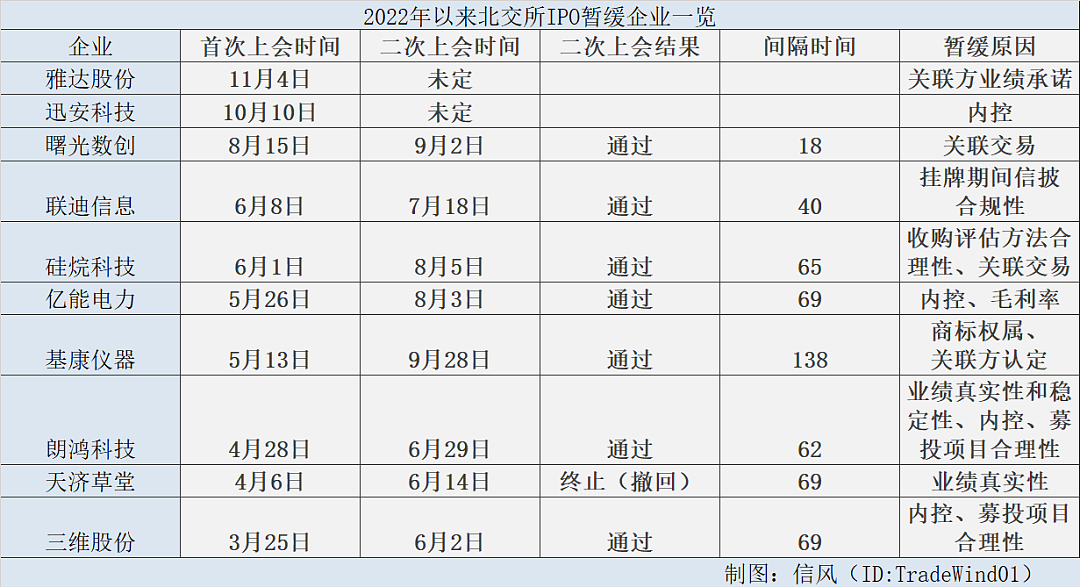

11月4日,雅达股份(430556.NQ)的IPO申请遭遇暂缓审议,这已是北交所上市委2022年以来按下“暂停键”的第10家首发企业。

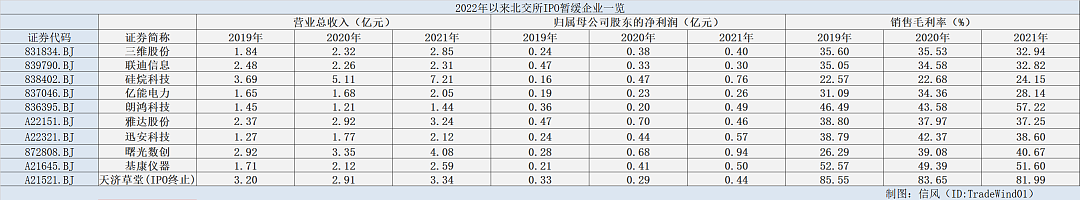

信风(ID:TradeWind01)统计发现,年内遭遇暂缓审议的10单北交所IPO项目涉及拟募集资金合计已达23.54亿元,分布于计算机、化学、医药等各个行业。

不过“暂缓审议”并不意味着上市的正式失败。

统计显示,在上述暂缓审核的10家公司中已有8家迎来了二次上会,两次上会的平均间隔时间为66天。

其中,7家企业的2次上会获得通过,2家企业——雅达股份和迅安科技(834950.NQ)仍在等待二次上会;天济草堂(871129.NQ)则在二次上会前夕撤回申报材料。

从暂缓的具体缘由来看,多数企业的问题指向了内控制度、业绩真实性等问题。

内控问题频现

内控制度成为不少北交所暂缓审议项目的高频问题。

据信风(ID:TradeWind01)统计,年内遭遇暂缓审议的10家北交所拟IPO企业中,包括迅安科技、亿能电力(837046.BJ)、朗鸿科技(836395.BJ)和三维股份(831834.BJ)在内的4家公司均被北交所上市委明确指出存在内控制度问题。

从共性上来看,迅安科技、朗鸿科技和三维股份均存在利用个人卡为公司收取货款、承担费用或二者兼有的情形。

例如朗鸿科技自2019年至2020年利用业务员的个人卡收取货款的金额分别为101.37万元、9.64万元;三维股份2018年至2020年利用出纳个人卡收取货款金额分别为1389.92万元、1095.93万元和457.34万元,同时还通过该员工为其发放工资等金额分别为217.91万元、129.77 万元、39.66万元。

“这种公司的内控制度相当不规范,万一出纳、业务员卷款潜逃,那这些货款就有可能打水漂了。”一位北京的审计人士对信风(ID:TradeWind01)表示。

“通过个人卡发奖金、工资其实就是为了避税,这种行为很有可能受到税务局的处罚。”该人士同时指出。

事实上,朗鸿科技和三维股份在首次上会前均做出了补救措施。朗鸿科技承诺已注销代收货款的个人卡账户,并取得了税务部门出具的合规证明;而三维股份则表示账户收款后均直接转入公司账户并已入账,同时强调该行为对各期财务报表科目影响较小。

“这是常规操作,一般发行人报告期内存在这种问题的整改措施就是先查流水,然后把税补上,找税务部门再开一个合规证明。”一位北京的投行人士对信风(ID:TradeWind01)表示。

但朗鸿科技和三维股份的首次上会还是遭到了暂缓。

北交所上市委指出:“请发行人(朗鸿科技)就财务内控存在的不规范情形进行整改”、“请申报会计师对发行人(三维股份)财务基础及内部控制有效性实施针对性审计程序。”

“这类问题被暂缓以后,一般就是再查流水证明自己之前的整改是有效果的。”前述投行人士则表示。

出于对该问题的补救,朗鸿科技在二次上会前对内控制度进行了更为详细的梳理,具体包括组织财务人员培训等;三维股份的审计机构则再次执行IT审计程序等以证明其内控制度完备性。

在这些补充措施之下,朗鸿科技和三维股份最终在二次上会中获得了通过。

相比之下,同样遭遇暂缓审议且还在等待二次上会的迅安科技似乎暴露了更严重的内控问题。

根据核查,迅安科技同样存在“个人卡收取货款、支付工资”的问题,而收付款账户居然来自公司高管、监事等人员。

2019年至2021年,迅安科技通过高管李德明、瞿劲的个人卡代收销售货款和供应商返利合计为377.99万元、273.90万元和59.13万元;同期还通过监事刘粉珍的个人卡代发工资的金额分别为124.10万元、188.71 万元、177.84万元。

“用高管个人卡收公司的货款,实质就是高管占用公司资金。假如收1千万货款到高管银行卡里,高管拿这笔钱做个过桥贷款赚个利息,然后再把本金给公司,那就是侵占公司的利益。”前述审计人士对信风(ID:TradeWind01)解释称。

迅安科技对此在问询中提出了相应的整改措施,包括要求李德明、瞿劲及时返还占用款项,并按一年期银行利率上浮10%支付补偿对价,同时补缴税款并履行合规程序。

尽管如此,北交所上市委仍然在首轮上会中对迅安科技实施了暂缓,并要求保荐机构光大证券(601786.SH)重新核查其他不规范情形。

值得注意的是,迅安科技也是年内唯一一家被上会当日上市委委员全票要求暂缓的项目,这或给迅安科技的二度上会带来了更多不确定性。

真实性“核查”痛点

从遭遇暂缓项目的上会意见看,朗鸿科技、天济草堂均涉及中介机构“核查难”背景下的业绩真实性问题。

作为一家防盗器企业,朗鸿科技报告期内近半数的收入均来自境外——2019年至2021年,境外地区收入分别为0.66亿元、0.52亿元和0.69亿元,占收入比重分别为45.30%、43.10%和48.78%。其中巴西经销商CLAC(全称:CLACIMPORTACAOEEXPORTACAOLTDA)在2021年一跃成为其新增大客户,并在当年贡献了1.44亿元收入。

这引发了北交所对朗鸿科技收入真实性的质疑。

“请发行人进一步论证并披露向巴西经销商CLAC的销售收入大幅增长的合理性与真实性。请保荐机构及申报会计师就发行人境外销售情况补充核查并发表意见。”北交所上市委首度上会审议意见中指出。

在二度上会前,朗鸿科技的保荐机构财通证券(601108.SH)、审计机构立信会计师事务所确实做出了更为详细的核查。首次上会前,财通证券等并未获取CLAC的终端客户Via Varejo的购买情况,但在二度上会时,其不仅与Via Varejo进行访谈以了解销售的真实性,同时还聘请境外第三方审计机构实地走访 CLAC和Via Varejo的经营场所等。

“大型的审计机构如果在当地有分所,就会委托自己的同事进行实地走访,如果没有的话通过聘请其他审计机构来进行审计也是一种替代程序。现在因为疫情很多都是视频访谈,中介机构的这种方式其实也是一种比较可信赖的替代程序了。”前述审计人士对信风(ID:TradeWind01)表示。

同样在终端客户上存在核查难度的天济草堂则就没有那么“幸运”。

主营中成药的天济草堂不仅需要向上游采购各种药材,还要通过推广商完成对下游医疗机构等客户的销售。

暂缓意见中,北交所要求天济草堂的保荐机构西部证券(002673.SZ)等“进一步核查发行人收入的真实性,包括但不限于对终端客户的走访、调研、函证情况。”

由于终端医疗机构数量大且分布在全国各个地区,医生等配合难度较高,难以按照一对一方式进行核查,因此二次上会时,西部证券仅通过视频访谈、抽样等方式来佐证收入真实性。。

“面对终端客户众多的情况下,还是需要部门抽调更多的人实地调研,当然过程中需要有样本的选择和技巧。这类项目的风险比较高,一般都需要中介机构执行更多完备的核查程序让监管层看到你的努力。”一位上海的投行人士认为。

最终,西部证券还是在天济草堂二度上会前选择了撤销保荐,天济草堂也由此成为北交所首家因保荐机构撤销保荐而终止审查的IPO项目。

其实对于业绩真实性问题,北交所一直颇为重视,例如此前申报北交所IPO的泰达新材(430372.NQ)就因为无法说明净利润连续大幅增长的合理性而遭到上市委的直接否决。

在泰达新材的问询环节,中介机构曾将核查程序从视频访谈扩大至实地走访,但最终并未避免其上市失败的命运。

剑指收购定价

一些年内暂缓审议项目的收购资产中的定价等问题正受到监管关注。

例如硅烷科技(838402.BJ)被暂缓审议时就中被提出收购中是否存在关联方“代承”成本、费用的情况。

2018年至2020年,硅烷科技以成本法下0.48亿元的作价收购了控股股东旗下河南省首创化工科技有限公司(下称首创化工)所持有的制氢生产线。

此后氢气业务成为硅烷科技重要收入来源——2019年至2021年,该业务收入分别为1.75亿元、3.02亿元和4.78亿元,占比分别为47.49%、59.11%和66.21%。

颇为可观的收入让硅烷科技此前并购价格的公允性受到监管质疑。

“请发行人补充说明收购首创化工制氢一、二期生产线是否存在由首创化工或其他关联方承担成本费用等情况,请保荐机构、申报会计师核查并发表明确意见。”暂缓意见中指出。

二次上会前,硅烷科技则披露了更为详细的资产评估报告,并对制氢生产线账面价值和评估价之间进行了比较,并最终获得了过会。

目前正在等待二次上会的雅达股份也存在类似问题。

2019年,雅达股份以合计16.50万元从前员工包建伟手中获得深圳中鹏新电气技术有限公司(下成中鹏新)55%的股份,成为第一大股东,余下股份则由包建伟持有。

但这笔收购的背后,包建伟却做出了高达数千万元的业绩承诺,即中鹏新于2020至2022年3个年度内实现合计不少于0.21亿元净利润,否则包建伟将以0.20亿元的现金或等价股权对雅达股份进行业绩补偿。

从目前的情况来看,已陷入亏损的中鹏新或难以实现这一目标。2020年至2021年,中鹏新的净利润为-91.56万元和-28.39 万元。

首度上会前,北交所就已在问询过程要求雅达股份说明大额业绩承诺的合理性。

彼时雅达股份做解释称入股可以帮助中鹏新有更好的发展,并已为其提供了0.05亿元的增资以及0.20亿元的借款缓解债务紧张情形,而包建伟也可以因此获益。

略显苍白的解释下,雅达股份遭到了北交所的暂缓。

“请发行人说明:包建伟关于中鹏新业绩补偿承诺的具体执行方案、执行时间,论证包建伟业绩补偿的资产评估作价是否合理,业绩承诺履行过程中实际控制人等五位股东是否将回避表决,说明业绩补偿对发行人生产经营和财务报表的影响。”暂缓意见中指出。

雅达股份的IPO结局最终走向如何,也受到了市场的广泛关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64