华尔街密集警告:美国商业地产就是下一个雷

见闻君多次在此前文章中提到,美国商业地产可能是继银行业危机后下一个要暴雷的行业。未来两年到期的近万亿美元债务,小银行跟随大银行收紧贷款敞口的可能性,都加剧了商业地产的压力。

目前,越来越多的华尔街大行都在警告这一灾难性的前景,包括美国银行、高盛、摩根士丹利、摩根大通、瑞信......

比较他们的研究发现,各大行的结论极其相似:作为美国商业地产(CRE)的最大债主,区域性银行的危机正蔓延到CRE市场,CMBS息差飙升,CMBS拖欠率已开始上升,而当前最脆弱的一环办公室地产可能会最先被引爆。

美银:CRE迟早会崩溃

美银:CRE迟早会崩溃

美银首席投资官Michael Hartnett在他最新的Flow Show笔记强调了以下迹象:

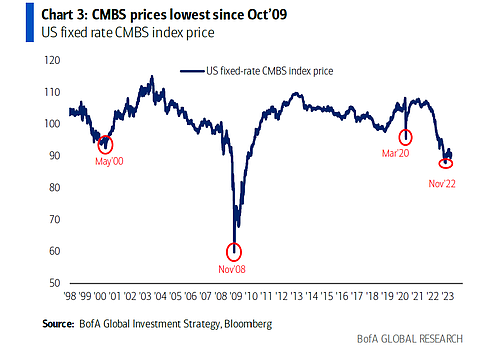

CMBS(Commercial Mortgage Backed Securities,商业房地产抵押贷款支持证券) 息差升至2020年5月以来最高,CMBS价格降至自2009年10月以来最低水平。

注意办公室入住率仍低于50%,美国地区性银行占所有CRE贷款的68%。

Hartnett还提到,随着CRE贷款的贷款标准进一步收紧,CRE被广泛视为下一个迟早会崩溃的领域。

高盛:办公室拖欠率将大幅上升,商业地产挑战重重

高盛:办公室拖欠率将大幅上升,商业地产挑战重重

上周初,高盛发布了一份关于CRE市场情况的报告,指出商业地产正在应对一个充满挑战的环境,最近银行业的压力加剧了人们对商业房地产行业的担忧。

到了周末,高盛又紧接着发布了第二份CRE报告,关注美国商业地产债的总规模、近期到期的债务、拖欠率以及违约消息等等。

高盛在这一报告中详细研究了小银行对美国商业地产的敞口。

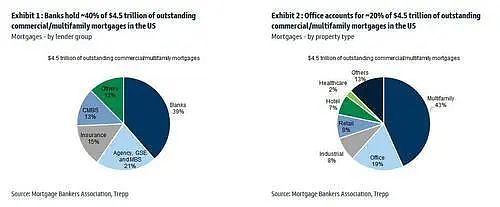

美国目前有超过5.6万亿美元的未偿商业/多户家庭抵押贷款。在这一数额中,截至 2022 年底,其中有2.8万亿美元贷款来自银行和储蓄机构。

而在这2.8万亿美元中,有6270亿美元为业主商业地产抵押贷款,4680亿美元为收购、开发和建设项目(包括单户住宅开发)支持的贷款。减去以上两类贷款,美国有4.5万亿美元的未偿商业/多户抵押贷款,其中40%来自银行,约为1.7万亿美元。

区域性银行约占美国银行(国家性银行+区域性银行)贷款的65%,而根据联邦存款保险公司(FIDC)的数据,中小型银行占商业房地产贷款总额的约80%。

这一结论与目前多数机构的估计基本保持一致。

高盛还汇总了近期有关房地产违约的报道。结果显示,即便是像黑石这样的巨头在再融资方面也遇到了困难,CRE市场面临的困境可见一斑。

瑞信:CMBS拖欠率飙升

瑞信:CMBS拖欠率飙升

受本轮银行危机重创的瑞信也认为,危机可能会从银行业传导至商业地产,到时候的场面将相当难看。

瑞信分析师Tayo Okusanya在上周公布的研报中称,由于利率不断上升,商业地产的利率上限继续上升,这意味着商业地产贷款的新估值可能会更低,而这些贷款背后的商业地产抵押品可能已经贬值。

我们注意到,银行商业地产贷款在过去几年利率非常低时大幅增长,因此利率上升可能会对估值产生重大影响。我们看到越来越多的消息称,由于贷款余额超过了地产的价值,写字楼房东交还了钥匙。

我们还注意到CMBS拖欠率在2023年2月环比跃升18个基点,而过去 12 个月中,多户住宅和办公室的拖欠率增幅最大。

摩根大通资管CEO:CRE是全球市场的一个关键风险

摩根大通资管CEO:CRE是全球市场的一个关键风险

上周二,摩根大通资产管理公司首席执行官George Gatch在欧洲媒体峰会上警告:

在美联储大幅收紧货币政策后,商业地产成为全球市场的关键风险之一,我们在固定收益和采用负债驱动投资策略的英国养老基金大幅重新定价中看到了这一点。

巨雷将首先在办公室地产引爆?

巨雷将首先在办公室地产引爆?

高盛认为,办公室地产极可能是商业地产中最脆弱的部分。

从体量上看,在办公室地产领域,区域性银行占在美国银行贷款的62% ,而国家银行占38%。2023-2024 年约有 1.1 万亿美元的商业地产债到期,其中写字楼贷款占该债务的 23%,仅次于多户家庭的31%。

更值得一提的是,写字楼地产的CMBS拖欠率已开始上升,高盛预计未来还将显著上升。

在这里,高盛指出,拖欠率上升与当前的加息周期息息相关。虽然失业率上升是全球金融危机期间办公室地产拖欠率上升的一个关键驱动因素,但目前这一因素的影响要温和得多。

高盛认为,在所有的写字楼类型中,B类和C类面临的风险更大。

根据地产咨询公司CoStar的数据,目前美国写字楼总存量 84 亿平方英尺,其中 A、B 和 C 类资产的比例分别为38%、44% 和分别为18%。据地产咨询服务公司CWK称,到 2030 年,约 14 亿平方英尺的办公室将被视为过时,这表明B类和C类资产的库存规模将大幅缩减。

瑞信也认为,地产领域中风险最大的是办公室地产,一是因为商业房地产贷款市场对此类资产的敞口过大,另外,居家办公以及混合工作模式对办公室地产基本面存在持续的负面影响。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64